今回FOMCを受けて日経平均が一時2万円割れ

米国の利上げ時期をめぐって世界の市場が揺れている。6月16~17日に開かれたFOMC(米連邦公開市場委員会)で利上げ時期がやや後ずれするとの見通しが強まり、為替市場で円相場は円高・ドル安に振れた。その影響は日本の株価にも及び、日経平均株価が一時2万円を割り込む一因となった。果たしてFRB(米連邦準備理事会)はいつ利上げに踏み切るのだろうか。

米利上げの時期は、米の景気がどうなるかによって決まってくるため、まずその現状から見てみよう。

米の景気はここ2~3年、緩やかながら順調な回復が続いたことからFRBは2014年10月に量的緩和を終了し、次は利上げが焦点となっている。利上げ時期は当初は「早ければ2015年春」と見られていた。しかし今年に入って米国は大寒波に見舞われたのに加えて西海岸で大規模な港湾ストが起きたことから、それらの影響で各分野の景気指標は悪化するものが相次いだ。しかもその影響が意外に長引き、春になっても指標の改善が遅れていたため、市場の利上げ予想は「6月」「9月「12月」など、どんどん後ろへずれ込んでいた。一部には「利上げは来年に先送り」との見方も出ていたほどだ。

市場は雇用統計を重視

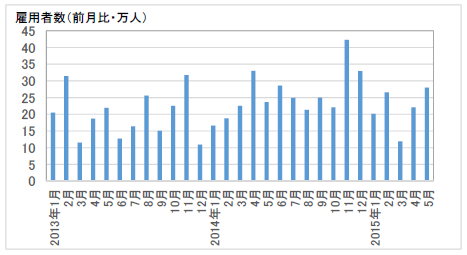

特に市場が重視しているのが雇用統計の「非農業部門雇用者の前月比の増減数」。ちなみに雇用統計では一般には失業率の方が馴染みが深いが、失業率は景気の変動よりやや遅れる傾向があるのに対して、非農業部門雇用者数の増減は景気の変動を敏感に反映する特徴があり、「前月比20万人増」が雇用改善の分かれ目とされている。

最近の数字を振り返ると、2014年3月から今年2月まで14ヵ月連続で20万人を上回り、景気の順調な回復ぶりを示していた。これが量的緩和終了と早期利上げ見通しの根拠になっていたわけだが、それが今年3月はわずか12万人増にとどまた。前述の大寒波と港湾ストの影響が色濃く出たもので、これが「利上げ先送り観測」の大きな要因となった。

ところが6月5日に発表された5月の雇用統計で雇用者数が前月比28万人増と予想を大きく上回る結果となり、景気は冬から春の足踏みから脱して再び回復が鮮明になったことが明らかとなった。これを受けて利上げ時期についての観測も一転して前倒しとなり、「9月説」が有力となった。まさに利上げ時期の予想が前へ後ろへと揺れ動き、そのたびに株価や為替も変動するという展開が続いていた。

FOMCは「利上げ方針は明確だが、ゆっくりと」

このような中で今回のFOMCを迎えたわけだが、結果は微妙だった。FOMC後の声明で、景気についての判断は従来より前進させた半面、利上げ時期については前回FOMC時(3月)より慎重なニュアンスを示したからだ。

景気判断については「緩やかなペースで拡大が続く」として、労働市場の改善と物価目標の2%に向かって戻っていくと「合理的な確信」が得られた時に利上げするのが適切としている。

しかしその一方で、多くのFOMCメンバーが利上げ実施の時期とペースを遅らせる見通しを持っていることも明らかとなった。前回FOMC時では「年内1回」の利上げが適切としていた委員が1人しかいなかったが、今回は5人に増えている。「年内2回」「年内3回」も各5人いるが、多くの委員が前回より見通しを引き下げたことがうかがえる。

これを総合すると、「利上げは年内に実施する」「ただ決定は慎重に行い、その後の利上げのペースもゆっくりと」ということになる。実際、イエレン議長は「利上げは年内が適切」と言明し、同時に「いつ利上げするかはデータ次第」と強調している。

実はここに、FRBの利上げに対するスタンスが如実に表れている。FRBが特に注意を払っているのは3つの点だ。一つは、利上げによる混乱を起こさせないようにFRBの方針を事前に十分に浸透させること。一般的に利上げ、つまり金融引き締めというものは、中央銀行がおカネを吸い上げることになるため、株価下落を招くことが多い。特に今回の場合、数年間にわたり3度の量的緩和を実施してきた後だけに、利上げに踏み切る際には細心の注意が必要であり、市場が事前に織り込んでおけるように配慮しているものと思われる。

2つ目は世界的な影響だ。米国の金融政策は米国内だけにとどまらず、世界中に影響が波及する。昨年までの量的緩和によってマネーが世界市場にあふれ、それが各国の株価上昇を支える一因となってきた。それが今度は引き締めとなれば世界の株価下落を引き起こすおそれがあり、特に新興国経済に打撃を与えることになりかねない。そのため、利上げはある程度は時間をかけて実施していく必要があるのだ。

FRBは日本の失敗に学ぶ?

3つ目は日本の失敗を繰り返さないこと。かつて日銀は利上げを急ぎ過ぎて、景気の腰を折ったという苦い過去がある。1度目は2000年のゼロ金利解除。日銀は当時、1997年以降の金融不況に対応してゼロ金利政策をとっていたが、ITバブルで景気が回復したことをうけて、ゼロ金利解除をめざした。しかし当時の日本経済は景気が回復したと言っても一時的なものであり、バブル崩壊によって生じていた不良債権問題やデフレといった構造的な低迷から脱していたわけではなかった。そのため政府はゼロ金利解除に強く反対したが、日銀はそれを押し切ってゼロ金利解除を強行した。その結果、再び景気は悪化していったのだった。

また2006~2007年にも当時の日銀は量的緩和解除と利上げを急ぎ、そのころ起きたサブプライム危機も重なって株価は下落に転じ、景気も後退し始めるという失敗を重ねている。これらはいずれも利上げそのものを急ぎ過ぎて、経済実態を丁寧に点検することがややおろそかになっていたことは否めない。その結果、景気が腰折れしてしまっては元も子もない。

FRBは日本のバブル崩壊後の歴史をよく研究しており、同じ失敗を繰り返すような過ちはしないだろう。現在の米国の景気も回復していると言っても決して「強い」ものではなく、緩やかであり弱さも抱えているわけで、FRBとしては「利上げしても景気の腰を折らない」という「確信」を得ることを重視しているのである。

利上げ後ずれで円高?

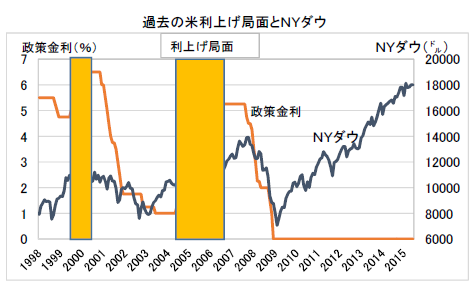

このように見てくると、現在の米国経済は基本的には着実に回復しており、それでいてFRBの利上げ実施は慎重なスタンスという、ある意味で株式市場にとっては最も好ましい構図と言える。米国では1990年代以降、3度の利上げ局面があったが、いずれも利上げを連続的に実施し、政策金利はかなりの高水準に達した。2004~2006年では17回連続で利上げし、政策金利は1%から5.25%まで引き上げている。しかし今回の利上げはおそらくペースはゆっくりで、最終的な金利水準もせいぜい3%程度にとどまる可能性がありそうだ。

今後も利上げ時期をめぐって一喜一憂する展開が続くだろうが、過度に利上げを恐れる必要はないのではないだろうか。日本の株価上昇という基本的な流れは変わらないと見ている。

為替相場ではFOMC後に円高に振れたように、利上げの後ずれは一時的にはドル金利の低下→円高要因となることが気になる点だ。ただ利上げの後ずれは米景気の腰折れを避けるためであり、長い目で見ればそれが景気を持続させることになる。それはドル高要因、つまり円安を支える要因である。つまり円高と円安の両方の要因が併存する格好だ。それは為替相場が一定水準で安定することにつながる可能性もあり、それはむしろ日本経済にとって望ましい姿と言える。

次の焦点は、9月に利上げするかどうかだ。実はその頃にギリシャ情勢がどうなっているかが、大きな要素になる可能性がある。個人的には「9月は利上げ見送り、12月実施」の可能性が高いと見ているが、それもイエレン議長が言うように「データ次第」だ。今後さらにFRBの動向を注視していきたい。

岡田晃おかだあきら

大阪経済大学特別招聘教授

1947年、大阪市生まれ。1971年に慶應義塾大学を卒業後、日本経済新聞社へ入社。記者、編集委員を経て、テレビ東京へ異動し、「ワールドビジネスサテライト」のマーケットキャスター、同プロデューサー、テレ…

講演・セミナーの

ご相談は無料です。

業界21年、実績3万件の中で蓄積してきた

講演会のノウハウを丁寧にご案内いたします。

趣旨・目的、聴講対象者、希望講師や

講師のイメージなど、

お決まりの範囲で構いませんので、

お気軽にご連絡ください。